NPO法人は税制上の優遇があります。さらに税制上の優遇が大きいNPO法人として、 認定NPO法人 があります。そもそも、NPO法人の正式な名称が、特定非営利活動法人であったり、その設立に際して、都道府県から認証を経なければいけないわけで、認定という言葉が、認証と特定がまじりあった言葉でわかりにくいかもしれません。この記事では、NPO法人が認定NPO法人になるには、どうすればいいのか、行政書士の立場で説明いたします。

NPO法人については、「 NPO法人設立 」をご参照ください。

NPO法人の認定 は都道府県もしくは政令指定都市などの行政庁へ申請する手続きです。行政への申請書類作成が得意な行政書士にお任せいただきたい分野です。

税制優遇というと税理士さんの業務範囲かと思われるかもしれませんが、行政書士の業務となります。

認定NPO法人 制度とは?

認定特定非営利活動法人制度(認定NPO法人制度)は、NPO法人への寄附を促すことにより、NPO法人の活動を支援するために税制上の優遇措置として設けられた制度です。以前は、国税庁長官が認定を行う制度でしたが、2010年法改正により、所轄庁が認定を行う新たな認定制度として創設されました。

設立後5年以内のNPO法人に対しては、特例認定NPO法人という制度があります。

認定NPO法人 認定の手続き

認定を受けようとするNPO法人は、認定申請書等を所轄庁に提出します。

所轄庁の実態確認等を経て一定の基準を満たしていれば、認定が受けられます。

所轄庁の審査手続きには1年以上時間がかかる場合があります。これは、役所のNPO法人の担当者が決して多くない中で、NPO法人の事務所の実査をするなど丁寧なプロセスがあるためです。

申請書類の提出

認定NPO法人として認定を受けようとするNPO法人は、次の1~3の書類を添付した申請書を所轄庁に提出し、認定を受けることとなります。

- 実績判定期間(※)内の日を含む各事業年度の寄附者名簿

- 認定の基準に適合する旨を説明する書類及び欠格事由に該当しない旨を説明する書類

- 寄附金を充当する予定の具体的な事業の内容を記載した書類

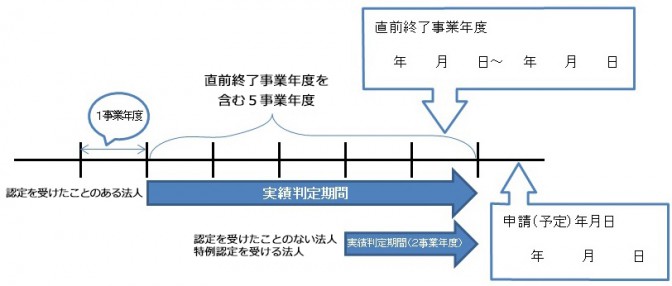

※ 実績判定期間とは、認定を受けようとするNPO法人の直前に終了した事業年度の末日以前5年 (過去に認定を受けたことのないNPO法人または特例認定を受けようとするNPO法人の場合は2年) 内に終了した各事業年度のうち最も早い事業年度の初日から当該末日までの期間をいいます

認定NPO法人 の基準

認定NPO法人になるための一定の要件とは、次の基準のことです。

- パブリック・サポート・テスト(PST)に適合すること(特例認定は除きます。)

- 事業活動において、共益的な活動の占める割合が、50%未満であること

- 運営組織及び経理が適切であること

- 事業活動の内容が適切であること

- 情報公開を適切に行っていること

- 事業報告書等を所轄庁に提出していること

- 法令違反、不正の行為、公益に反する事実がないこと

- 設立の日から1年を超える期間が経過していること

上記の基準を満たしていても、暴力団、又は、暴力団若しくは暴力団の構成員等の統制下にある法人など、 欠格事由に該当するNPO法人は認定・特例認定を受けることができません。

パブリック・サポート・テスト

パブリック・サポート・テスト(PST)とは、広く市民からの支援を受けているかどうかを判断するための基準であり、認定基準のポイントとなるものです。 PSTの判定に当たっては、「相対値基準」、「絶対値基準」、「条例個別指定」のうち、いずれかの基準を選択できます。 なお、設立初期のNPO法人には財政基盤が弱い法人が多いことから、特例認定NPO法人制度ではPSTに関する基準が免除されます。

相対値基準・・・実績判定期間における経常収入金額のうちに寄附金等収入金額の占める割合が5分の1以上であることを求める基準

絶対値基準・・・実績判定期間内の各事業年度中の寄附金の額の総額が3,000円以上である寄附者の数が、年平均100人以上であることを求める基準

条例個別指定・・・認定NPO法人としての認定申請書の提出前日までに、事務所のある都道府県又は市区町村の条例により、 個人住民税の寄附金税額控除の対象となる法人として個別に指定を受けていることを求める基準。

認定NPO法人 欠格事由

次のいずれかの欠格事由に該当するNPO法人は認定を受けることができません。

- 役員のうちに、次のいずれかに該当する者がある法人

・認定又は特例認定を取り消された法人において、その取消しの原因となった事実があった日以前1年以内に当該法人のその業務を行う理事であった者でその取消しの日から5年を経過しない者

・禁固以上の刑に処せられ、その執行を終わった日又はその執行を受けることがなくなった日から5年を経過しない者

・特定非営利活動促進法(NPO法)、暴力団員不当行為防止法に違反したことにより、もしくは刑法204条等若しくは暴力行為等処罰法の罪を犯したことにより、又は国税若しくは地方税に関する法律に違反したことにより、罰金刑に処せられ、その執行を終わった日又はその執行を受けることがなくなった日から5年を経過しない者

・暴力団又はその構成員等 - 認定又は特例認定を取り消され、その取消しの日から5年を経過しない法人

- 定款又は事業計画書の内容が法令等に違反している法人

- 国税又は地方税の滞納処分の執行がされている又は滞納処分の終了の日から3年を経過しない法人

- 国税又は地方税に係る重加算税等を課せられた日から3年を経過しない法人

- 暴力団、又は、暴力団若しくは暴力団構成員等の統制下にある法人

特例認定NPO法人制度

設立後5年以内のNPO法人であれば、特例認定を受けることができます。

特例認定NPO法人制度とは、設立の日から1年を超えるNPO法人が認定を受けようとする際に、その要件からパブリック・サポート・テスト(PST)を免除されるものです。

認定の有効期間

認定の有効期間は、所轄庁による認定の日から起算して5年、特例認定は3年となります。

認定の有効期間の更新を受けようとする認定NPO法人は、有効期間の満了の日の6ヶ月前から3ヶ月前までの間に更新の申請をし、 有効期間の更新を受けることとなります。

認定NPO法人 税制上の優遇措置について

個人及び法人が認定NPO法人等に寄附を行った場合は、以下のような税制上の優遇措置が適用されます。

- 個人が認定NPO法人に寄附した場合

- 個人が認定NPO法人に現物資産を寄附した場合

- 個人が相続又は遺贈により取得した財産をNPO法人に寄附した場合

- 法人が認定NPO法人に寄附した場合

通常のNPO法人と認定NPO法人との比較で税制上の優遇措置をまとめます。

個人が認定NPO法人に寄附した場合

個人が認定NPO法人に寄附をした場合、所得控除または税額控除のいずれかを選択適用できます。

また、都道府県が条例で指定した認定NPO法人に個人が寄附した場合、個人住民税の計算において、寄附金税額控除が適用されます。

国税の優遇措置

所得税の計算において、寄附金控除または税額控除のいずれかを選択して確定申告を行うことにより、控除を受けることができます。

所得控除・・・その年中に支出した寄附金の額の合計額から2,000円を控除した金額を、その年分の総所得金額から控除できます。

【上限】寄附金の額の合計額は、総所得金額の40%相当額が限度です。

税額控除・・・その年中に支出した寄附金の額の合計額から2,000円を控除した金額の40%相当額をその年分の所得税額から控除できます。

【上限】寄附金の額の合計額は、総所得金額の40%相当額が限度です。税額控除額は所得税額の25%相当額が限度です。

国税の優遇措置

認定NPO法人に対する寄附金のうち条例で指定されている寄附金や、NPO法人のうち住民の福祉の増進に寄与する寄附金として条例で個別に指定されている寄附金は、

個人住民税の控除を受けることができます。

【算式】(寄附金の額の合計額-2千円)×10%=税額控除額

【上限】寄附金の額の合計額は、総所得金額の30%相当額が限度。

通常のNPO法人

通常のNPO法人の場合は、このような寄付にかかる税制上の優遇はありません。

個人が認定NPO法人に現物資産を寄附した場合

通常のNPO法人でも、認定NPO法人であっても、個人が現物資産(土地、建物、株式など)を寄附した場合、一定の要件を満たすとみなし譲渡所得税(資産の取得時から寄附時までの値上がり益に対する課税)が非課税となります。

認定NPO法人の場合は、非課税承認される特例が拡充されています(2020年4月1日施行)。

詳細:現物寄附のみなし譲渡所得税等の非課税特例の拡充(内閣府)

個人が相続又は遺贈により取得した財産をNPO法人に寄附した場合

相続または遺贈により財産を取得した者が、その取得した財産を相続税の申告期限までにNPO法人が行う特定非営利活動に係る事業に関連する寄附をした場合、その寄附をした財産の価額は相続税の課税価格の計算の基礎に算入されません。

ここでいう、NPO法人は、認定NPO法人のみです。

設立後日の浅い特例認定NPO法人には適用されません。通常のNPO法人にも適用されません。

つまり、相続税対策のために、急造でNPO法人を認定NPO法人にして、相続税対策をしようという思いには沿わないのです。

さらに、認定NPO法人が、寄附のあった日から2年を経過した日までに認定NPO法人に該当しないこととなった場合または寄附により取得した財産を同日においてなお特定非営利活動に係る事業の用に供していない場合には、適用されません。

法人が認定NPO法人に寄附した場合

法人が認定NPO法人に寄附をすると、通常のNPO法人に寄附した場合の一般損金算入限度額とは別に、別枠の特別損金算入限度額が設けてられており、その範囲内であれば損金の額に算入することが認められます。

認定NPO法人に対する寄附金に係る損金算入限度額

(期末資本金の額×0.375%+所得金額×6.25%)×1/2

例えば、資本金1,000万円・所得金額10億円であれば、

(375万円+6,250万円)×1/2 = 33,125,000円

33,125,000円の損金算入が可能です。

通常のNPO法人に対する寄付金に係る損金算入限度額

通常のNPO法人であっても、寄付金の損金算入は可能であり、損金算入限度額は、

(期末資本金の額×0.25%+所得金額※×2.5%)×1/4

こちらも、資本金1,000万円・所得金額10億円であれば、

(250万円+2,500万円)×1/4 = 6,875,000円

6,875,000円の損金算入が可能です。

法人経営者がNPO法人を活用した慈善事業をする場合、認定NPO法人として運営されることが推奨されますね。

認定NPO法人 その状況

認定NPO法人はインターネットでも公開されています。

2024年04月14日現在で全国 1,289件 (認定 1,256件/特例認定 33件)

NPO法人全体は、約5万件ですので、認定NPO法人になっているのは希少な存在であることがわかるかと思います。

参考:所轄庁認定・特例認定NPO法人名簿(内閣府)

行政書士が 認定NPO法人 をサポート

行政書士として、NPO法人設立にとどまらず、認定NPO法人の申請を代行いたします。

毎年発生する 都道府県庁への事業報告に合わせて、認定NPO法人の申請も承ります。

行政の審査対応は長期に及びますので、こちらについてもサポートさせていただきます。

NPO法人に強い行政書士にご用命ください。